Long straddle : une stratégie sur options à manier avec précaution

Comme vous avez l'air d'apprécier le contenu de zen-option, vous voudrez sans doute découvrir comment augmenter votre rendement de 10%.

La réponse est dans mon guide des options à télécharger ici.

+10% de rendement ?

Dans le monde des options,

la volatilité est une dimension avec laquelle il faut compter… Rappelez-vous, la volatilité implicite influence directement la valeur de la prime d’une optionVoici une stratégie utilisant une combinaison d’options permettant de spéculer uniquement sur la volatilité future d’un sous-jacent…. Mais pas sur sa direction future ! Cette stratégie options s’appelle Straddle.

Si vous “achetez un straddle”, vous achetez de la volatilité. Si vous “vendez un straddle”, vous vendez de la volatilité. Complètement indépendamment de la direction (hausse ou baisse) que prend l’actif sous-jacent.

C’est encore flou pour vous…?

Aujourd’hui, je vais vous expliquer ce qu’il faut savoir sur la stratégie “long straddle”, ses avantages, ses inconvénients, et un exemple pour voir dans quel cas l’utiliser.

Dans un prochain article, nous verrons l’autre côté de la transaction, le “short straddle”.

Long straddle : définition

Être long straddle signifie que vous achetez 2 options, un call et un put, tous les deux à la monnaie, et avec la même date d’échéance.

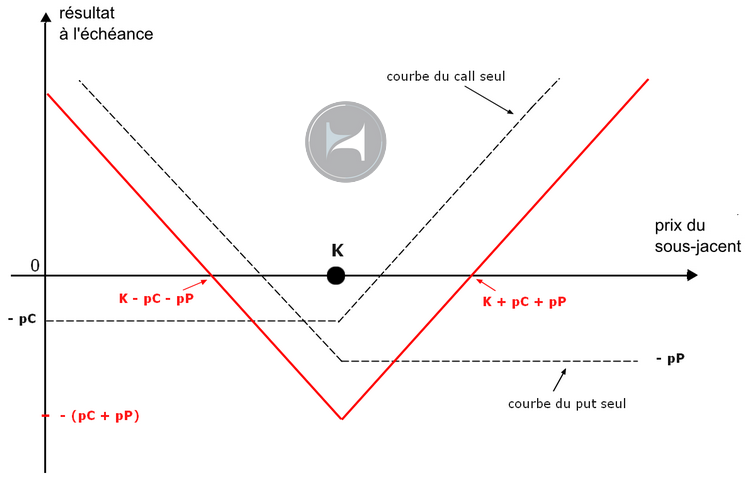

Illustrons cela avec le graphique ci-dessous. Le profil gains / pertes du long straddle est en rouge :

K est donc le strike des deux options, ainsi que le prix de l’action au moment d’initier l’achat du straddle (les options sont “à la monnaie”).

pC représente la prime du call.

pP la prime du put.

La perte maximale est égale à la somme des deux primes pC + pP.

En pratique, perdre la totalité des deux primes n’a presque aucune chance d’arriver puisqu’ à l’échéance, le sous-jacent va être au-dessus ou en-dessous du strike, donc il va être intéressant d’exercer l’une des options et un petit gain sur cette position viendra compenser une partie de la perte totale.

La position longue straddle commence à gagner de l’argent lorsque le sous-jacent va au-dessus de K + pC + pP ou en-dessous de K – pC – pP.

Le gain maximum potentiel est illimité dans le cas d’une hausse, limité mais important (égal à K – pC – pP) dans le cas d’une baisse.

Comment mettre en place un long straddle ?

1. Identification de l’opportunité : C’est la première étape cruciale. Identifiez les scénarios de marché ou les événements futurs susceptibles de provoquer une forte volatilité sur le marché. Cela peut être l’annonce d’un rapport de revenus, une décision politique importante, ou tout autre événement majeur. Nous y reviendrons dans la suite de l’article.

2. Sélection de l’actif : Une fois le scénario identifié, choisissez l’actif sur lequel vous allez mettre en œuvre la stratégie du long straddle. Il peut s’agir d’actions, d’indices, de matières premières ou de cryptomonnaies.

Choisissez un actif qui permet de travailler la potentielle forte volatilité identifiée à l’étape précédente. Le long straddle étant une stratégie qui profite de mouvements importants à la hausse ou à la baisse, il est crucial d’identifier un actif dont le prix est susceptible de connaître de grandes fluctuations.

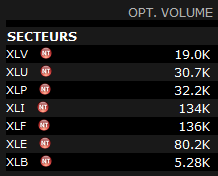

Vous avez donc intérêt à privilégier une action ou un indice boursier connu pour réagir fortement au type d’événement attendu. Il peut s’agir du Nasdaq ou d’un ETF sectoriel directement concerné par l’événement attendu (par exemple XLF en cas de tensions sur les banques).

Voici quelques ETFs sectoriels et leurs volumes d’options, sur Interactive Brokers.

Selon l’opportunité définie, c’est peut-être une crypto bien particulière qui aura le plus de chances de réagir violemment (un coin plus volatile que les mastodontes Bitcoin ou Ether ?). Dans ce cas, vous pouvez aller trader sur un des courtiers cryptos proposant les options, comme Binance , OKX , Deribit ou Bybit.

Vous pouvez aussi jeter votre dévolu sur une matière première dont les mouvements de prix sont particulièrement nerveux, comme le pétrole, ou des matières premières agricoles. Pour cela vous pouvez passer par un ETF, ou par un future.

De très nombreux actifs sont optionables, et vous trouverez certainement le sous-jacent qui a le plus de chances d’être “chamboulé” par l’événement attendu.

3. Liquidité : La liquidité de l’actif est également un facteur à considérer. Un actif liquide dispose généralement d’un marché d’options actif, mais vérifiez tout de même que les volumes sont suffisants, et que le spread des options est suffisamment intéressant. Un marché d’options liquide facilite la négociation de vos options à des prix corrects; et vous aurez plus de facilités pour clôturer votre long straddle en cas de besoin.

Utilisez les outils de votre courtier afin de vérifier la bonne liquidité des options d’un sous-jacent. Ici chez Interactive Brokers nous avons le volume et l’open interest.

4. Analyse fondamentale et technique : L’analyse fondamentale (étude des données économiques et financières) et l’analyse technique (étude des graphiques de prix et des indicateurs) peuvent également aider à identifier les actifs susceptibles de connaître une volatilité significative. Par exemple, une entreprise sur le point de publier ses résultats trimestriels ou une cryptomonnaie qui est sur le point de subir un événement de “halving” sont susceptibles de connaître de fortes variations de prix. Vous allez voir dans notre exemple que nous utilisons une configuration graphique bien particulière pour notre long straddle.

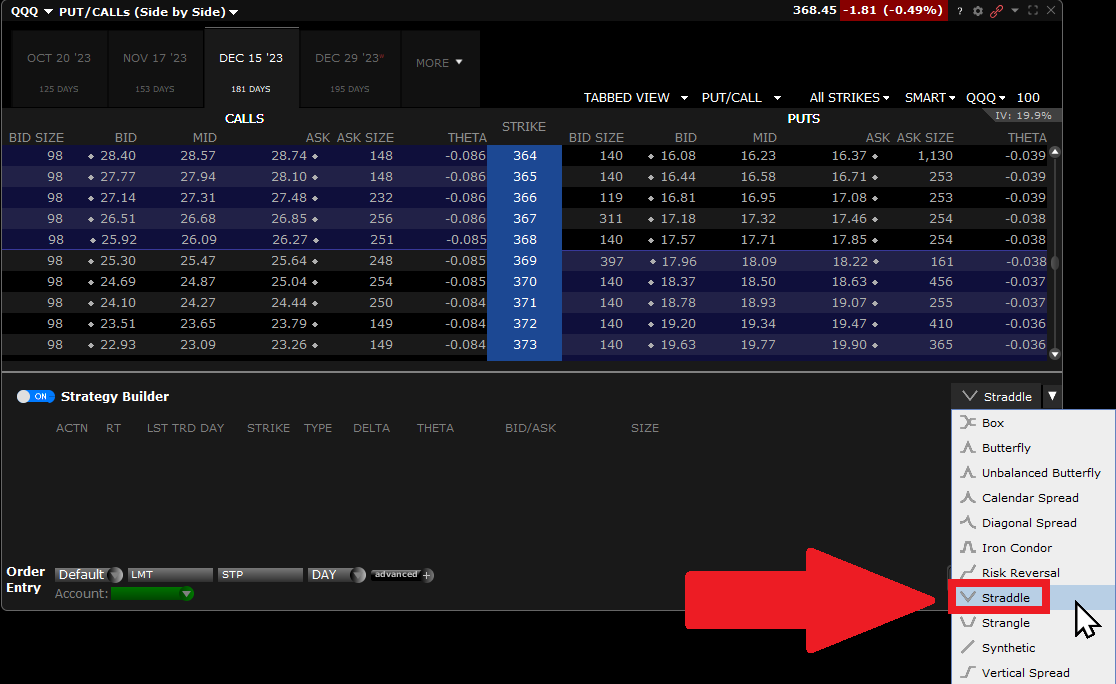

5. Achat du call et du put : Achetez simultanément un call et un put sur l’actif que vous avez choisi. Ces options doivent avoir le même prix d’exercice et la même date d’expiration. Il y a de fortes chances que votre courtier propose une assistance pour mettre en place votre long straddle. Regardez par exemple chez notre courtier préféré Interactive Brokers :

En bas de la chaîne d’options, vous pouvez activer le “Strategy Builder”. Il vous permet ensuite de sélectionner “Straddle” dans le menu déroulant à droite.

Il ne vous reste ensuite qu’à choisir votre date d’échéance, puis de cliquer sur le put et le call désirés au strike de votre choix (à la monnaie pour un straddle !).

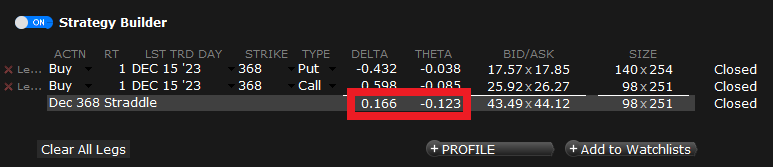

Vous obtenez alors ce récapitulatif concernant le long straddle préparé dont la date d’échéance est le 15 décembre 2023 (dans 181 jours). Vous pouvez y trouver le Delta du straddle (0.166) qui n’est pas nul, certes, mais reste assez faible. Vous avez aussi le Theta…négatif (-0.123) du long straddle, nous y reviendrons dans quelques lignes.

5. Gestion du straddle : Une fois le long straddle en place, il est important de le surveiller de près. Suivez l’évolution du marché et l’impact sur vos options, sur la volatilité implicite. Ajustez votre stratégie en fonction de l’évolution du marché.

6. Expiration ou vente : Vous avez deux possibilités. Vous pouvez soit laisser les options expirer, soit les vendre avant l’expiration. Si l’actif sous-jacent a connu une grande volatilité et que le prix a dépassé le prix d’exercice de l’une de vos options de manière significative, il est temps de revendre votre straddle.

N’oubliez pas que votre long straddle “souffre” d’un Theta négatif. Et comme vous le savez déjà grâce à notre article sur le Theta, celui-ci est de plus en plus “agressif” à mesure que la date d’échéance approche !

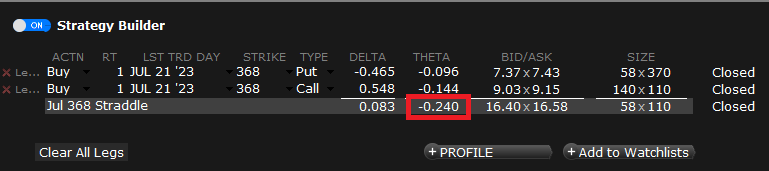

Vous pouvez le constater sur ce long straddle identique, mais dont la date d’échéance est dans 34 jours (au lieu de 181 jours). Le Theta de ce long straddle à échéance proche est de -0.240 (au lieu de-0.123).

Cela veut dire que 34 jours avant l’échéance de votre long straddle, vous perdez deux fois plus de valeur temps (24$ !) chaque jour qui passe (par rapport à l’échéance lointaine dans 181 jours).

Selon la manière dont s’est déroulé votre long straddle, il est important de le clôturer avant d’entrer dans cette période de Theta intense !

7. Évaluation de la performance : Après la clôture du straddle, évaluez la performance de votre stratégie. Analysez les gains et les pertes, identifiez ce qui a bien fonctionné et les domaines qui nécessitent une amélioration. Et utilisez cette expérience pour affiner vos compétences en matière de trading d’options. Chaque long straddle que vous mettez en place est une occasion d’apprendre et d’améliorer vos compétences de trading.

Les paramètres Zenoption pour un long straddle efficace

Mise en place

Si vous vous positionnez long sur un straddle, cela signifie que vous vous attendez à une explosion de la volatilité.

Les moments adéquats pour envisager cela sont les suivants.

- La fin d’une configuration graphique de consolidation horizontale : la sortie de cette figure va avoir lieu, et probablement avec une accélération haussière ou baissière une fois que tout le monde aura vu la direction que prend l’actif.

Un événement, une nouvelle économique à venir et impactant le sous-jacent : publication de résultats d’une entreprise, décision sur les taux d’une banque centrale, etc

Une période d’incertitude avec date de fin plus ou moins prévisible.

Nous avons eu récemment un exemple de période d’incertitude avec un dénouement qui était nécessaire à brève échéance : un nouvel épisode le la crise grecque.

La Grèce devant rembourser une importante somme à ses créanciers, mais n’en ayant pas les moyens, il était certain que “ça passait ou ça cassait”. Soit les Européens trouvaient une solution pour débloquer cet argent, soit la Grèce faisait défaut et sortait de l’Euro.

Ce type de période d’incertitude est donc idéale pour se positionner long straddle (sur les indices par exemple) car le dénouement allait intervenir obligatoirement à court terme, même si le timing précis au jour près n’est pas connu.

Sortie du long straddle

N’attendez en aucun cas l’expiration avant de revendre votre straddle (à cause du Theta négatif qui s’accélère avec le rapprochement de l’expiration des options) Soit votre scenario s’est plus ou moins réalisé et vous prenez vos gains, soit ce n’est pas le cas et vous vous fixez une limite temporelle pour couper vos pertes.

Est-ce que le long straddle est une bonne stratégie sur options ?

Avantage de la stratégie long straddle

1. Perte limitée : La perte maximale est limitée au total des primes payées pour les options d’achat et de vente. Cela signifie que vous connaissez votre risque maximum dès que vous entrez dans la position. C’est un avantage considérable pour les traders qui préfèrent gérer leur risque de manière stricte. Et comme nous l’avons vu, il est très rare que le long straddle atteigne sa perte maximale à la date d’échéance.

2. Potentiel de profit élevé, voire illimité : C’est peut-être l’avantage le plus séduisant du long straddle. Si le sous-jacent subit une forte variation de prix (à la hausse ou à la baisse), le potentiel de profit est élevé, il est même théoriquement illimité en cas de hausse. L’option qui est “dans la monnaie” (call si le prix monte, put si le prix descend) peut en effet générer d’importants profits alors que la perte maximale sur l’option “hors de la monnaie” est limitée au coût payé pour cette option.

3. Pas besoin d’anticipation haussière ou baissière ! La principale force de cette stratégie sur options est qu’elle n’est pas directionnelle ! Cela repose l’esprit d’une certaine manière… et change de la plupart des analyses habituelles qui essaient d’anticiper la hausse ou la baisse. Le fait d’acheter le call ET le put explique pourquoi la direction que va prendre le sous-jacent n’a pas d’importance. Quelle que soit la direction, si le sous-jacent effectue un fort mouvement, vous êtes gagnants.

Le long straddle est une stratégie qui profite de la volatilité. C’est une stratégie particulièrement utile lorsqu’il y a de grandes incertitudes sur le marché ou que des événements majeurs sont prévus, comme des annonces de résultats d’entreprise ou des décisions de politique monétaire.

Cependant, la volatilité avant l’échéance des deux options doit être très forte pour que le mouvement compense plus que la prime des deux options…

Inconvénient du long straddle

Cela nous amène à l’inconvénient principal du long straddle :

1. Vous avez un temps limité (jusqu’à la date d’expiration des options) pour que votre scenario d’explosion de la volatilité se réalise.

C’est pourquoi vous devez utiliser le long straddle seulement à des moments précis, lorsque les probabilités que la volatilité augmente sont fortes (voir le paragraphe précédent “dans quel cas utiliser le long straddle?”)

2. Coût élevé des primes : Le coût pour mettre en place un long straddle peut être relativement élevé car il nécessite l’achat de deux options - un call et un put. Et le straddle implique que ces deux options soient à la monnaie, c’est à dire que vous payez un maximum de valeur temps. En conséquence, le sous-jacent doit subir une variation importante pour compenser ce coût, et que la stratégie devienne rentable.

3. Déclin de la valeur temps (Theta) : Avec le temps, la valeur des options diminue, un phénomène connu sous le nom de déclin de la valeur temps ou Theta. Si le mouvement des prix n’est pas suffisamment significatif et rapide, ce déclin peut ronger les profits potentiels du straddle.

Un exemple concret de long straddle

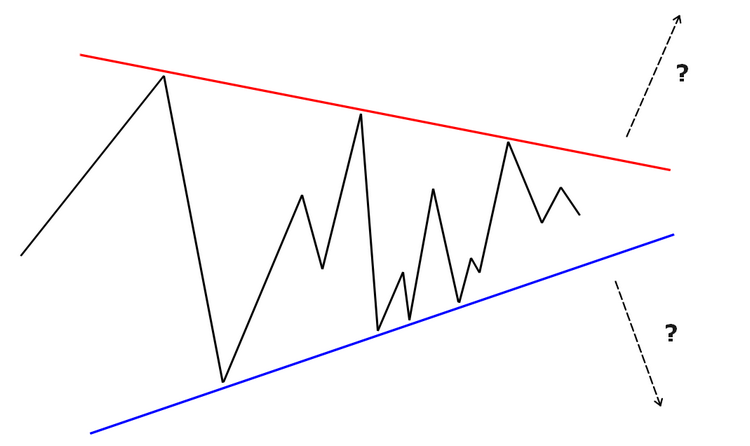

Jouer la sortie d’une figure de consolidation en triangle

Date de l’exemple : mardi 16.06.2015

Voici un graphe horaire de consolidation horizontale sur l’aud/usd, qui forme un triangle symétrique.

Voyons comment jouer un long straddle en anticipation d’une sortie forte de cette configuration graphique.

La paire aud/usd cote à ce moment 0,7744.

Le strike le plus proche de la monnaie disponible sur la chaîne d’options est 0,7750 (les strikes s’incrémentent de 50 pips en 50 pips).

Nous achetons donc :

- un put de strike 0,7750, de prime 50 pips, d’échéance 19.06.2015 (en pratique, il est légèrement dans la monnaie)

- un call de strike 0,7750, de prime 42 pips, d’échéance 19.06.2015 (en pratique, il est légèrement hors de la monnaie)

L’échéance est courte, dans 3 jours, car la sortie de la figure est imminente et attendue dans quelques heures tout au plus (le graphe ci-dessus est en bougies horaires).

Remarque : Sur l’aud/usd, un contrat d’option porte sur une position de 100 000. Si une option est exercée, la position en portefeuille est de 100 000 sur aud/usd.

Le total des primes déboursées est donc de 50 + 42 = 92 pips. Avec un multiplicateur option de 100 000, cela représente 920 $.

Il faut donc que d’ici le vendredi 19.06.2015, aud/usd soit à plus de 0,7842 (0,7750 + 0,0050 + 0,0042) ou à moins de 0,7658 pour que nous gagnions de l’argent…

Résultat de la stratégie options

Qu’est-ce que cela donne le 19.06.2015 au soir?

De la merde :

Excusez-moi l’expression. Au sens de notre stratégie long straddle et de notre anticipation de fort mouvement directionnel en sortie de figure, le résultat n’est pas bon du tout.

La paire aud/usd est d’abord sorti du triangle par le bas, puis a rebondi sur le support à 0,7650, puis est allée tester la résistance dans la zone des 0,7840 avant de finir à … 0,7771.

Bilan du long straddle :

- prime du put de strike 0,7750 : perdue

- call exercé : le gain sur la position longue est de 21 pips

Nous avons donc déboursé 920 $ de primes, et nous nous retrouvons avec un misérable gain de 21 pips soit 210 $ sur la position longue aud/usd.

Le bilan total est donc une perte de 710 $.

Même si on était sorti aux points extrêmes de l’évolution de l’AUD/USD en sortie du triangle, c’est-à-dire proche de 0,7850 à la hausse ou 0,7650 à la baisse, notre straddle aurait fini au mieux à l’équilibre. Pas de gain.

Hé oui, ça ne marche pas à tous les coups, et je ne vais pas toujours vous montrer des exemples de réussite avec les options, ce ne serait pas honnête.

Cependant, restez attentif à ce qui suit, car il existe un moyen de perdre moins (dans un cas d’échec de la stratégie comme ci-dessus).

Les paramètres d’options de l’exemple précédent ne sont en effet pas optimisés…! Ce n’est pas comme cela qu’une stratégie long straddle serait effectuée dans les salles de marché.

Nous pouvons jouer le même scenario (hausse de la volatilité attendue, stratégie similaire au long straddle ci-dessus) mais avec un meilleur choix de paramètres d’options. Le choix des professionnels…

Quel aurait été le résultat avec un choix professionnel de paramètres d’options..?

Une perte de 22 pips soit 220 $ dans l’exemple précédent… soit 490 $ de pertes en moins !

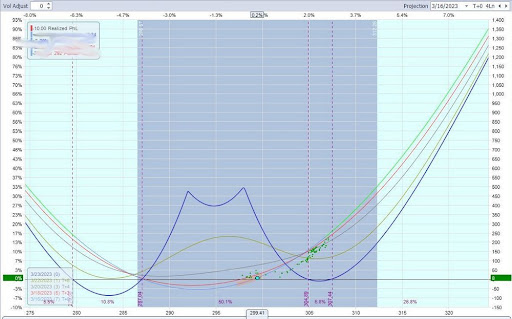

Pour apprendre à réaliser un straddle amélioré et surpuissant, qui évite le creux du milieu, je vous invite à découvrir ma formation “Gagnez quoi que fasse le marché”.

Les types de profil de gains/pertes et son ratio risk/reward sont impressionnants.

Jugez-en par vous-même :

Le montage possède toujours le potentiel de gains illimité du straddle, quelle que soit la direction que prenne le marché. Mais même si celui-ci stagne, vous êtes quand même gagnant ou perdez très peu !

Découvrez cette formation et son suivi pour mettre en place un straddle amélioré lors des périodes de publication de résultats.

Investisseur nomade

Augmentez votre rendement annuel de 10%