Qu'est-ce que le Delta d'une option ?

Comme vous avez l'air d'apprécier le contenu de zen-option, vous voudrez sans doute découvrir comment augmenter votre rendement de 10%.

La réponse est dans mon guide des options à télécharger ici.

+10% de rendement ?

Le grec (ou la lettre grecque) Delta (∆) a

une utilité majeure dans l’univers des options financières. Nous allons explorer ce concept fondamental qui est au cœur de la tarification des options et de la gestion des risques.Si vous êtes déjà initié aux options, vous savez que le Delta est l’un des fameux “grecs” qui régissent les mouvements de ce marché. Mais qu’est ce que le Delta ? à quoi sert le Delta pour les options ? Savez-vous comment il influence le prix de vos options ? Êtes-vous conscient de la manière dont le Delta peut vous aider à mieux vous y retrouver dans le marché des options ?

Dans cet article, nous allons décortiquer le Delta, expliquer son importance et vous montrer comment il peut devenir un outil précieux dans le trading d’options. Et une fois que vous aurez compris le Delta, vous verrez le trading d’options avec un œil différent.

1.Qu’est ce que le Delta d’une option ?

La “fidélité” de l’option à son sous-jacent…

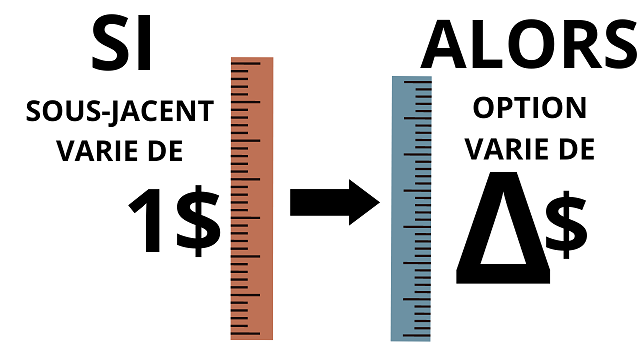

En termes simples, le Delta d’une option est la sensibilité de son prix par rapport à un changement dans le prix du sous-jacent.

Autrement dit, c’est le taux de changement du prix de l’option pour chaque dollar de changement dans le prix du sous-jacent. Vous suivez toujours ? Super !

Si vous avez une option call avec un Delta de 0,50, cela signifie que pour chaque dollar de hausse du sous-jacent, le prix de votre option va augmenter de 50 cents.De même, si vous avez une option put avec un Delta de -0,50, le prix de votre option va diminuer de 50 cents pour chaque dollar de hausse du sous-jacent.

Mais attendez, il y a plus à comprendre sur le Delta. Par exemple, saviez-vous que le Delta peut varier entre -1 et 1 pour les options ? Le Delta d’une option call est généralement compris entre 0 et 1. Plus le call est “dans la monnaie”, c’est-à-dire que le prix actuel du sous-jacent est supérieur au prix d’exercice de l’option, plus le Delta sera proche de 1.

Inversement, plus le call est “hors de la monnaie” (le prix d’exercice est supérieur au prix actuel du sous-jacent), et plus le Delta sera proche de 0.

Pour une option put, le Delta est généralement entre -1 et 0. Plus l’option put est “dans la monnaie” (le prix d’exercice est supérieur au prix actuel du sous-jacent), plus le Delta sera proche de -1.

Et comme pour le call, plus notre put est “hors de la monnaie” (le prix actuel du sous-jacent est supérieur au prix d’exercice du put), plus le Delta de ce put sera proche de 0.

Il est à noter que ces règles sont des approximations et peuvent varier en fonction de facteurs tels que le temps restant jusqu’à l’échéance et la volatilité du sous-jacent Pour une estimation précise du Delta, il serait préférable d’utiliser un logiciel de trading ou une calculatrice d’options en ligne.

Pour apprendre à utiliser correctement le Delta pour spéculer comme un pro à la hausse ou à la baisse avec les options, référez-vous à notre formation Investir Malin avec les options, nous y expliquons tout ce qu’il faut savoir sur le Delta et ses implications sur le trading d’options.

N’oubliez pas que le Delta est dynamique et changera à mesure que le prix du sous-jacent change. C’est pourquoi il est crucial de surveiller régulièrement le Delta de vos options si vous voulez être un trader d’options efficace.

Un indicateur de probabilités

Le Delta d’une option a encore une autre utilité.

Il peut être interprété comme la probabilité que l’option expire dans la monnaie, c’est-à-dire que le prix du sous-jacent soit supérieur (pour un call) ou inférieur (pour un put) au prix d’exercice à l’échéance.

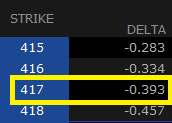

Prenons un exemple concret. Supposons que vous ayez une option call avec un Delta de 0,3 (ou 30%). Cela signifie que, selon le modèle de tarification des options utilisé, il y a environ 30% de chances que l’option soit dans la monnaie à l’échéance.

De même, si une option put a un Delta de -0,4 (ou -40%), cela indique qu’il y a environ 40% de chances que l’option soit dans la monnaie à l’échéance. Comme ce put de strike 417 sur l’ETF SPY :

Là encore, cette interprétation du Delta comme une probabilité est une approximation et dépend du modèle de tarification des options utilisé.

Malgré ces limitations, cette utilisation du Delta peut être un outil précieux pour les traders d’options. Elle peut les aider à évaluer le risque et le potentiel de rendement de leurs positions d’options et à prendre des décisions de trading plus informées.

Oui, comme vous le constatez, le Delta des options est un concept multidimensionnel. C’est ce qui le rend si utile pour les traders d’options.

Mais au fait, comment savoir quel est le Delta d’une option ?

Le calcul exact du Delta est assez complexe et nécessite l’utilisation de modèles de pricing d’options comme le modèle Black-Scholes.

Cependant, pour une compréhension de base, vous n’avez pas besoin de vous plonger dans ces calculs compliqués.Le Delta d’une option est déjà indiqué sur votre plateforme de trading.

Donc, maintenant que nous avons décodé le Delta, il est temps de comprendre comment l’utiliser efficacement dans votre trading d’options.

2. Le Delta, le strike, les mouvements de marché, et le temps

Comment le Delta réagit à la variation du prix du sous-jacent ? Comment le strike, et la date d’échéance influent sur le Delta ? Comment utiliser le Delta dans le trading d’options ?

Pour un trader, subir les mouvements de prix d’une option peut être éprouvant, mais le Delta est une aide précieuse qui vous aide à vous repérer.

Delta, strike et mouvements de marché

Comme nous l’avons vu, le Delta vous montre comment votre option va réagir lorsque le prix du sous-jacent fluctue, Un Delta de 0,5 sur une option call signifie que pour chaque hausse de 1$ du sous-jacent, l’option gagne environ 0,50$ en valeur.

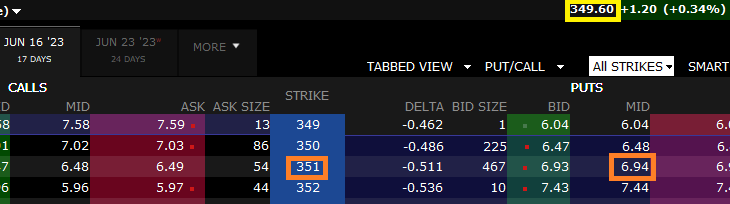

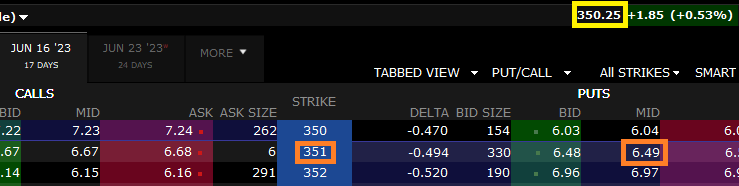

Regardez l’exemple concret de ce put sur QQQ. Il a un strike de 351 proche de la monnaie. Et il vaut 6,94 $.

Quelques heures plus tard, le sous-jacent a augmenté de 0,65 $. De combien le put est censé avoir baissé sachant que son Delta est de 0,51 ? -0.51x0,65=0,33

Dans les faits, nous constatons que le put a baissé de 0,45 $ (6,94-6,49=0,45). Ce n’est pas exactement le même nombre, mais nous avons le même ordre de grandeur. Le Delta n’est pas une science exacte !

Prenons maintenant un put avec un Delta différent :

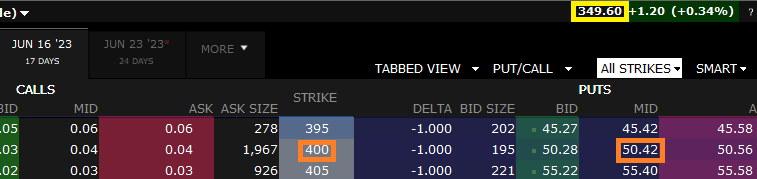

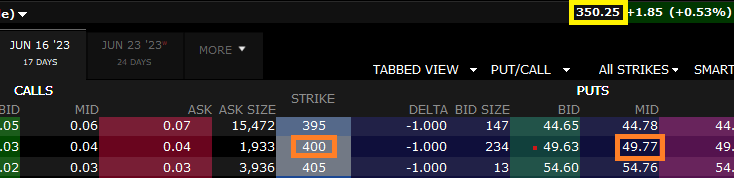

Il s’agit d’un put profondément dans la monnaie, toujours sur QQQ. Son Delta est de -1. Nous constatons qu’effectivement, un put plus profondément dans la monnaie à un Delta de plus en plus proche de -1. Nous pouvons donc nous attendre à ce qu’il suive parfaitement les variations du sous-jacent (mais à l’inverse, car il s’agit d’un put). Vérifions cela :

Lorsque QQQ augmente de 0,65 $, le put est censé baisser de 0,65 $ (car il a un Delta de -1). Dans les faits nous constatons qu’il a effectivement baissé de 0,65 $ (50,42-49,77=0.65).

Vous avez pu constater par l’exemple que le Delta n’est pas une constante. Il change avec le prix du sous-jacent, ce phénomène est mesuré par le “Gamma”. En quelques mots, le Gamma d’une option mesure la vitesse à laquelle le Delta de l’option change en réponse aux variations du prix de l’actif sous-jacent. Il indique la sensibilité du Delta et peut influencer la stabilité et la réactivité de l’option face aux mouvements du marché.

Le Delta change aussi en fonction de la volatilité du sous-jacent, et en fonction du temps restant jusqu’à l’échéance.

Le Delta et la date d’échéance

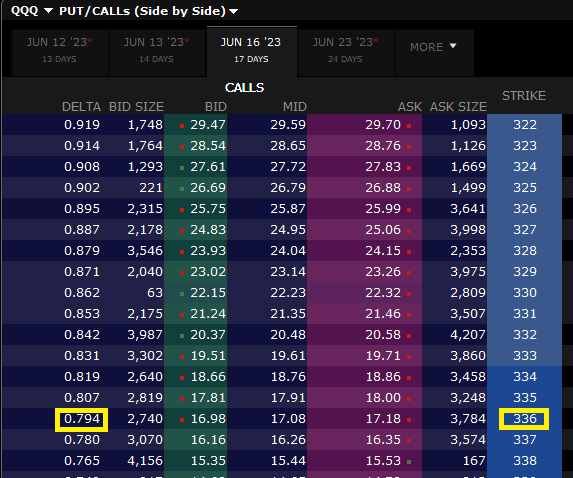

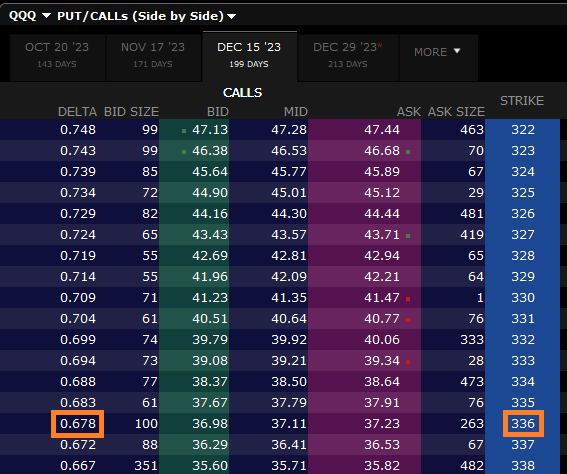

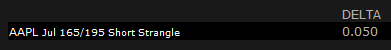

Observons tout de suite cette influence de la date d’échéance. Voici le Delta du call de strike 336 sur QQQ, arrivant à échéance dans 17 jours.

Et voici maintenant le call de ce même strike, mais arrivant à échéance dans 199 jours.

Vous constatez que le Delta dépend aussi de la date d’échéance, et pas seulement du strike. Lorsque la date d’échéance est plus éloignée, le Delta diminue.

Comme vous l’avez vu, le Delta est loin d’être figé. Il est essentiel de bien comprendre ce principe, notamment pour le suivi des stratégies de Delta neutre que nous allons voir.

3. Les stratégies de trading basées sur le Delta

Plongeons-nous maintenant dans les captivantes stratégies de trading basées sur le Delta. Lorsque vous maîtrisez le Delta, vous disposez d’un outil puissant pour façonner vos opérations sur options. Et vous bénéficiez d’un avantages par rapport aux investisseurs et traders qui n’ont d’autres solutions que de se laisser balloter par les hausses et les baisses de prix d’un actif financier.

Commençons par quelque chose de vraiment excitant :

Le concept de Delta neutre

En gros, une position Delta neutre est une position où les changements de prix du sous-jacent n’affectent pas la valeur totale de la position. C’est comme avoir un bouclier contre les fluctuations de prix !

Pourquoi un trader d’options voudrait-il une position Delta neutre ? Pour la simple raison qu’elle permet de se concentrer sur d’autres facteurs qui peuvent influencer la valeur de l’option, comme la volatilité ou le passage du temps, sans se soucier des mouvements de prix du sous-jacent.

Pour atteindre une position Delta neutre, vous pouvez utiliser une combinaison d’options et/ou du sous-jacent. Par exemple, si vous avez une option call avec un Delta de 0,6, vous pouvez rendre votre position delta neutre en vendant 60 actions du sous-jacent (supposant que vous n’avez pas d’autres positions sur ce sous-jacent).

Gardez à l’esprit que le maintien d’une position Delta neutre nécessite des ajustements réguliers, car le Delta de vos options change avec le temps et les mouvements de prix, comme nous l’avons constaté avec les exemples plus haut. Le trading Delta neutre est une stratégie avancée, mais avec une bonne compréhension et une gestion attentive, elle peut offrir des opportunités intéressantes pour les traders d’options avertis.

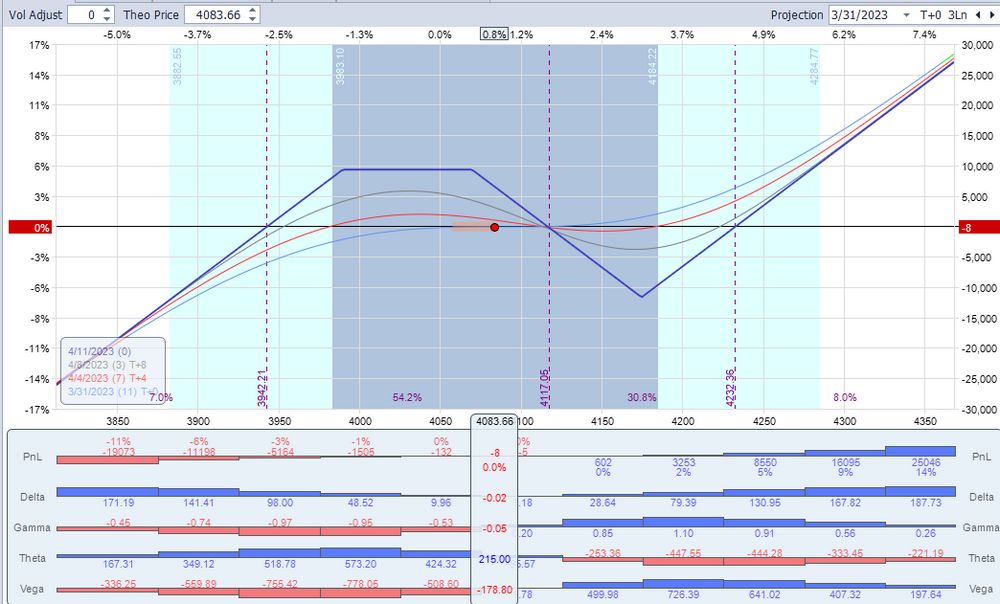

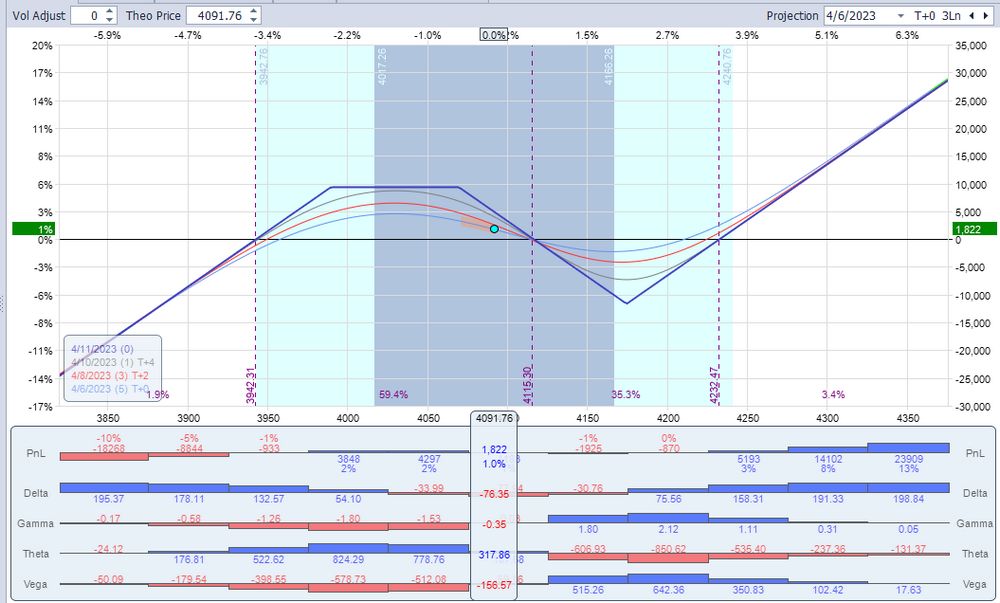

Allez voir l’exemple réel d’un short strangle (qui peut être Delta neutre) dans notre article qui lui est consacré.

Une autre stratégie est :

Le trading long/short Delta

Si vous pensez que le sous-jacent va fortement augmenter, vous pouvez prendre une position très longue Delta en achetant des options call. Si vous pensez que le sous-jacent va stagner ou légèrement augmenter, vous pouvez prendre une position faiblement longue Delta en vendant des options put. Si vous pensez que le sous-jacent va fortement baisser, vous pouvez prendre une position short Delta en achetant des options put. Si vous pensez que le sous-jacent va stagner au légèrement baisser, vous pouvez prendre une position faiblement courte en Delta en vendant des options calls.

Maintenant que nous avons évoqué quelques stratégies simples de trading basées sur le Delta, comment choisir celle qui vous convient le mieux ? En fin de compte, cela dépend de votre vision du marché, de votre tolérance au risque et de votre niveau de connaissance des options. Les montages d’options que nous décrivons dans nos articles ou dans nos formations sont idéaux pour apprendre à utiliser le Delta.

Si vous pensez que le sous-jacent va rester relativement stable, une stratégie Delta neutre peut être appropriée. Si vous avez une vision forte de la direction du sous-jacent, une position longue ou courte Delta est la bonne approche.

N’oubliez pas, cependant, que le trading d’options comporte des risques. Il est crucial de comprendre pleinement le Delta et les autres “Grecs”, ainsi que les mécanismes des options avant de se lancer dans des stratégies de trading avancées.

Et surtout, rappelez-vous : le Delta n’est pas seulement un simple chiffre. C’est un guide, un outil et, pour le trader d’options averti, un véritable allié. Alors faites-vous un allié du Delta, et voyez comment il peut transformer votre trading d’options.

4. Delta : l’outil de gestion des risques pour les montages d’options

Comment gérer le risque sur options avec le Delta ? Comme vous l’avez compris, le Delta vous donne une indication de la variation probable de la valeur de l’option si le prix du sous-jacent change. Il vous permet d’anticiper l’impact des fluctuations de marché sur votre position et d’ajuster votre stratégie en conséquence. Mais envisageons une perspective plus large : la gestion d’un montage d’options grâce au Delta.

Imaginez le Delta comme un chef d’orchestre, harmonisant chaque instrument (option) pour créer une symphonie financière. En évaluant le Delta de chaque option, vous pouvez obtenir le Delta total de votre montage. C’est ce qu’on appelle le Delta du montage. Cette information vous permet de connaître d’un coup d’oeil la réaction prévisible de votre montage face aux mouvements du sous-jacent.

Et ce Delta global de votre montage est calculé automatiquement par votre courtier. Comme par exemple le Delta de ce short strangle chez Le courtier Interactive Brokers que nous utilisons et apprécions chez Zenoption.

Si vous estimez que votre portefeuille ou le montage que vous avez mis en place, est trop exposé à la baisse ou à la hausse, vous pouvez rééquilibrer en achetant ou vendant le sous-jacent, ou en ajoutant ou en supprimant des options avec des Deltas spécifiques afin de rétablir la neutralité du Delta. Le Delta vous permet donc de jouer la mélodie du succès, en contrôlant le risque de votre portefeuille d’options avec précision et habileté.

5. Le Delta parmi les autres “Grecs”

Comme un groupe de héros financiers…antiques, Delta, Theta, Vega et Rho forment l’équipe des “Grecs”, chacun avec ses pouvoirs uniques. Alors que notre cher Delta mesure la sensibilité de l’option aux variations du prix du sous-jacent, les autres Grecs se concentrent sur d’autres facettes du marché.

Theta, le maître du temps, mesure la vitesse à laquelle l’option perd de sa valeur avec le temps, ce qu’on appelle la “décote temporelle”. Vega, le virtuose de la volatilité, indique la sensibilité de l’option aux changements de volatilité du sous-jacent. Et enfin, Rho, le roi des taux d’intérêt, mesure l’impact des variations des taux d’intérêt sur la valeur de l’option.

Le Delta, c’est comme le leader de cette équipe, le premier “Grec” que la plupart des traders apprennent et utilisent.

Il est important de se rappeler que les “Grecs” ne travaillent pas en solo - ils interagissent entre eux, formant un réseau complexe de relations et d’effets.

Par exemple, la volatilité implicite (mesurée par Vega) peut influencer le Delta d’une option. Une augmentation de la volatilité peut rendre le Delta d’une option at-the-money plus proche de 0.5 (c’est-à-dire qu’elle a environ 50% de chances de finir dans la monnaie), tandis qu’une diminution de la volatilité peut déplacer le Delta légèrement éloigné de 0.5. De même, le Delta d’une option peut changer avec le temps (une relation avec Theta) et les variations des taux d’intérêt (une interaction avec Rho). Pour comprendre cela plus en profondeur, il faut avoir recours aux “grecs de second ordre” comme le “Charm” qui mesure le changement du Delta avec le passage du temps… Mais nous n’allons pas rentrer dans ce genre de détails ici.

Prenez ce montage d’options par exemple, il est Delta neutre à l’initiation (et Theta positif, nous jouons avant tout sur le temps qui passe, pas sur la direction du marché dans un certain range de cours) :

Quelques jours plus tard, regardez comment les grecs ont varié alors que le sous-jacent n’a que très peu bougé :

En comprenant comment ces forces travaillent ensemble, vous pouvez affiner votre stratégie de trading et naviguer dans le monde complexe des options avec plus de confiance et de succès. Le Delta est donc une pièce clé du puzzle des “Grecs”, un outil essentiel pour comprendre et répondre efficacement aux mouvements du marché.

Dans notre département R&D, nous avons mis en place une stratégie surpuissante qui permet d’optimiser toute cette mélodie des grecs, allez y jeter un oeil ;-)

Conclusion

Si vous avez atteint ce stade de l’article, bravo ! Vous avez pris le temps d’approfondir votre compréhension du Delta, ce petit “Grec” qui nous donne un aperçu de la sensibilité d’une option à une variation du prix de l’actif sous-jacent.

Il est un outil précieux pour anticiper les mouvements du marché, choisir les bonnes stratégies de trading et gérer vos risques.

C’est maintenant à vous de jouer. Armé de ces connaissances, vous êtes en mesure d’utiliser activement le Delta dans vos opérations de trading. Qu’il s’agisse de la mise en place de stratégies de Delta neutre, de la gestion de votre exposition au risque, ou de la comparaison du Delta avec les autres “Grecs”, chaque pièce du puzzle a sa place.

N’oubliez pas, le Delta est là pour vous aider à naviguer dans le monde parfois complexe du trading d’options. Utilisez-le à votre avantage pour optimiser vos résultats et minimiser vos risques. Bon trading à vous !

Investisseur nomade

Augmentez votre rendement annuel de 10%