Transformez une action chiante à mourir en cash machine avec la vente d’un strangle : une bonne idée ?

Comme vous avez l'air d'apprécier le contenu de zen-option, vous voudrez sans doute découvrir comment augmenter votre rendement de 10%.

La réponse est dans mon guide des options à télécharger ici.

+10% de rendement ?

Les cours de la bourse ou des crypto actifs peuvent parfois être aussi plats que l’électrocardiogramme d’un zombie !

Mais que diriez-vous si ce calme plat devenait aussi excitant qu’un épisode de The Walking Dead grâce aux revenus que vous pouvez en tirer ?

C’est précisément ce que permet le montage d’options “Short Strangle”.

Cette approche vous permet de tirer parti de l’immobilité du marché, un concept négligé, voire totalement inconnu des investisseurs amateurs.

Dans cet article, nous allons décrypter cette stratégie pour vous, étape par étape et vous montrer comment vous pouvez gagner de l’argent quand les marchés ne bougent pas.

Qu’est-ce que le short strangle ?

Le short strangle est une stratégie avancée d’options qui permet aux investisseurs de profiter des marchés peu volatils.

Le short strangle tire parti des marchés qui évoluent en range, ne subissant que des légères hausses ou baisses.

Elle consiste à vendre simultanément une option d’achat (call) et une option de vente (put) sur le même actif sous-jacent (une action ou une crypto-monnaie par exemple) mais à des prix d’exercice différents. Voilà pour la définition.

(allez consulter nos cours sur

a vente de call et la vente de put.)Dans le cadre de cette stratégie, l’option d’achat (le call) est vendue à un prix d’exercice supérieur au prix actuel de l’actif, tandis que l’option de vente (le put) est vendue à un prix d’exercice inférieur.

Ces deux options sont donc hors de la monnaie. Le but est qu’elles expirent sans valeur, permettant à l’investisseur de conserver la totalité de la prime reçue lors de la vente des options.

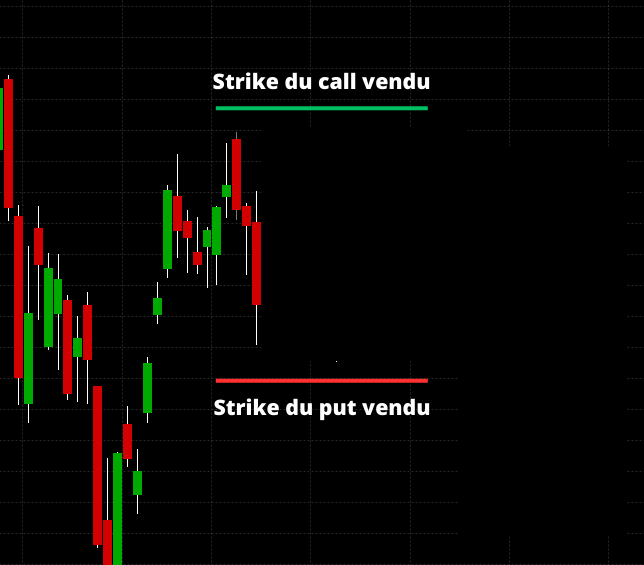

Nous voulons donc que le prix ne dépasse pas les deux “bornes” haute et basse constituées par les strikes du call et du put.

En effet, si le prix dépasse l’une de ces bornes, c’est la porte ouverte à des pertes qui peuvent devenir très importantes.

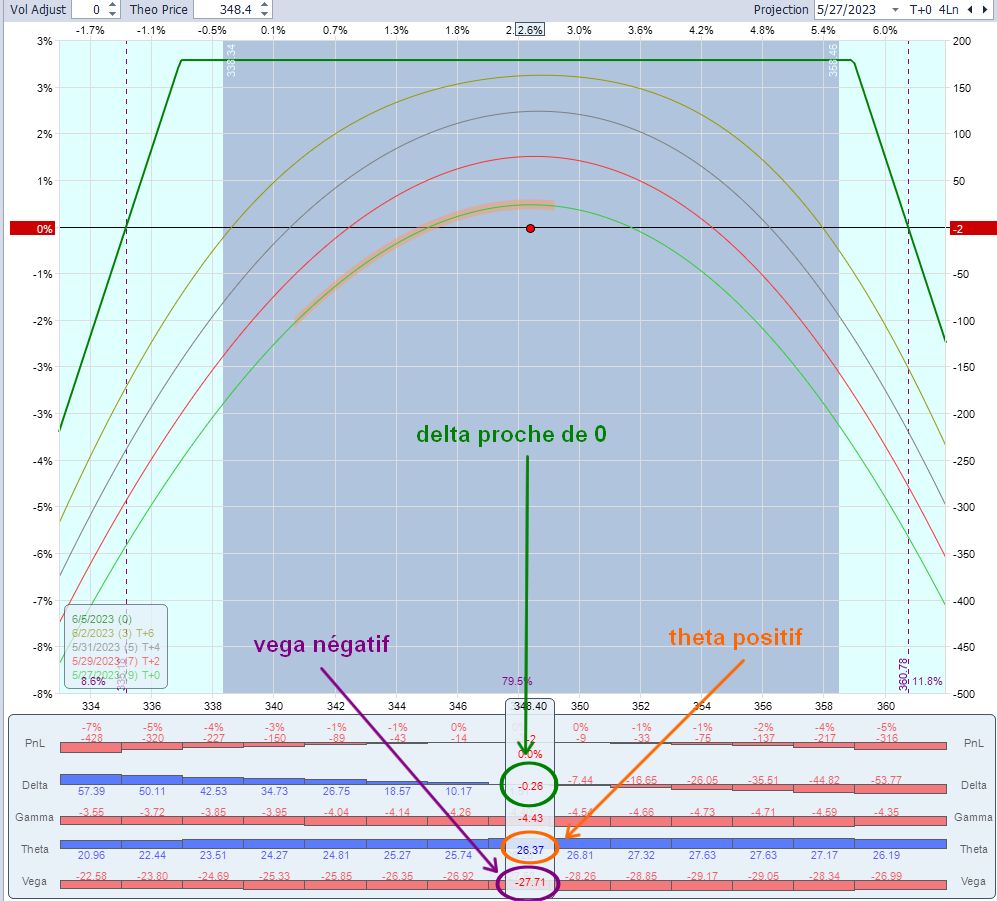

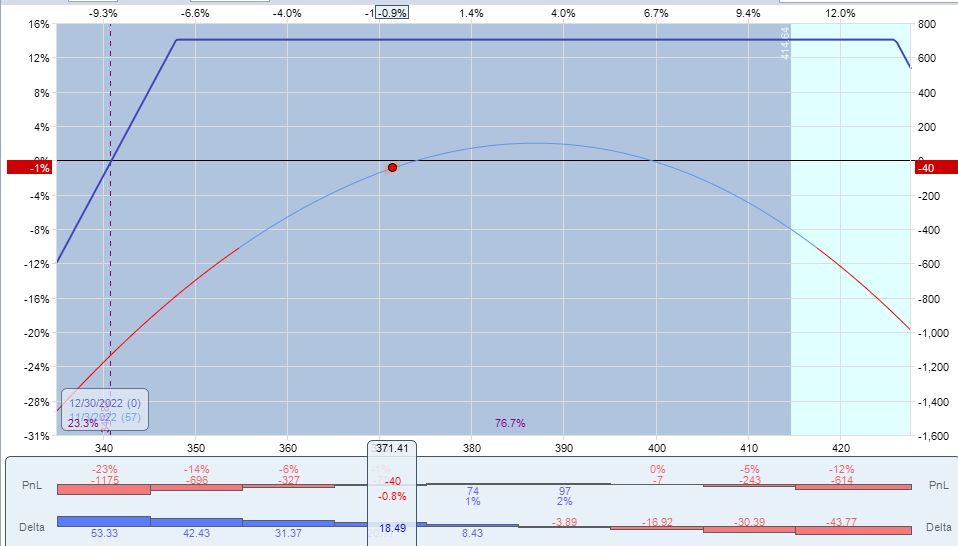

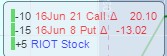

Regardez ce profil de gains et pertes d’un short strangle sur Realty Income Trust (O) (date d’échéance à +56 jours) :

Ainsi, le short strangle est une stratégie de trading qui mise sur le statu quo. Elle est idéale pour les périodes où l’investisseur anticipe peu de mouvements de prix de l’actif sous-jacent. C’est aussi une stratégie non-directionnelle qui permet de trader la volatilité des marchés en vendant de la volatilité implicite.

En revanche, elle nécessite une bonne compréhension des marchés et une gestion minutieuse des risques, car les pertes potentielles peuvent être importantes si le prix change de manière significative.

Comment mettre en place et gérer un short strangle ?

La mise en place d’un “short strangle” peut sembler complexe. Mais pour vous, nous avons divisé le processus en plusieurs étapes simples.

Mise en place d’un short strangle

1.Choisissez votre sous-jacent

C’est le point de départ de tout. Vous devez sélectionner un sous-jacent qui, selon votre analyse, a peu de chances de connaître une volatilité importante. C’est à dire qu’il doit avoir de fortes probabilités de rester entre les strikes de vos deux options vendues. C’est le moment d’appliquer tout ce que vous avez appris sur les techniques d’analyse et de prévision sur les marchés.

2.Analysez la volatilité implicite

La volatilité implicite est un élément clé pour déterminer si la prime des options est attrayante ou non. Une volatilité implicite élevée signifie des primes d’options plus élevées. C’est bon pour vous en tant que vendeur d’options.

Attention cependant car une forte volatilité implicite implique également une potentielle explosion du prix à la hausse ou à la baisse (du moins anticipée par les acteurs du marché…qui peuvent se tromper).

3.Déterminez les prix d’exercice

Vous devrez vendre une option call et une option put. Les prix d’exercice de ces options doivent être hors de la monnaie.

Plus ils sont éloignés du prix actuel du sous-jacent, plus la stratégie est sécuritaire, mais plus la prime est faible.Inversement, plus les strikes de vos options se rapprochent du prix du sous-jacent, plus vous serez payé cher, mais plus vous avez de risques que le prix dépasse l’un de vos strikes.

4.Choisissez l’échéance de votre short strangle

La date d’échéance de vos options peut varier. En règle générale, une échéance plus lointaine signifie une prime plus élevée. Mais rappelez-vous : plus l’échéance est lointaine, plus le sous-jacent a le temps de se déplacer de manière significative.

Inversement, avec une date d’échéance plus proche, vous aurez une moindre prime, mais le prix aura moins de temps pour dépasser les strikes de votre strangle. C’est un compromis à trouver… Nous en reparlerons un peu plus bas dans cet article.

5.Vendez les options de votre short strangle

Une fois que vous avez choisi votre sous-jacent, déterminé les prix d’exercice et choisi l’échéance, il est temps de passer à l’action. Vous vendez une option call et une option put simultanément.

Vous pouvez par exemple utiliser l’outil strategy builder mis à disposition par Interactive Brokers (lire ici pourquoi nous affectionnons ce broker). Il vous permet de vendre votre short strangle en un seul trade !

Pour ouvrir un compte Interactive Brokers tout en gagnant 10$ d’actions IBKR pour chaque tranche de 1000$ (ou équivalent) de dépôt, Cliquez sur ce lien.

Vous avez exécuté toutes ces dernières étapes ?

Félicitations, vous avez mis en place un “short strangle” ! Mais ce n’est pas tout… Maintenant, il faut savoir quoi faire lorsque le sous-jacent évoluera et savoir gérer la position…

Gérer votre position short strangle

Une fois votre “short strangle” en place, votre travail n’est pas terminé. Vous devez surveiller le sous-jacent et votre position. Si le sous-jacent se déplace de manière significative, vous devrez peut-être ajuster votre position.

Surveillance du sous-jacent.

La surveillance du sous-jacent est la partie la plus importante de la gestion de votre position. Vous devez garder un œil sur l’évolution de son prix. N’oubliez pas que l’objectif du “short strangle” est que le sous-jacent reste entre les prix d’exercice de vos options. Si le prix commence à se rapprocher de l’un de vos strikes, il peut être temps de prendre des mesures. En effet, si l’une de vos options est dans la monnaie, la perte latente de votre short strangle peut très fortement accélérer.

Voici ce que vous pouvez décider de faire en théorie :

Clôturer votre short strangle : Vous rachetez vos deux options. Si la valeur temps de votre strangle a déjà eu le temps de baisser, vous pourrez peut-être clôturer avec un gain. Sinon il faudra prendre vos pertes comme on dit en trading, afin de faire cesser une potentielle hémorragie de dollars…

Rouler votre position : Il s’agit de racheter l’une de vos options pour en revendre une autre équivalente mais à un strike différent, et/ou à une autre date d’échéance. Vous pouvez ne faire cette opération qu’avec l’option qui est “en danger”. Vous pouvez aussi rouler en même temps les deux options de votre strangle. Rouler ainsi une option vous permet de laisser plus de marge à votre stratégie (en temps, ou en distance au prix) pour qu’elle ait plus de probabilités de terminer gagnante.

Attendre : Vous pouvez simplement décider de ne rien faire… en comptant sur les probabilités qu’a le prix de revenir et de rester dans la “zone sûre” entre les deux prix d’exercice de votre strangle. Il s’agit cependant d’un choix risqué. Et vous pourriez cadrer ce risque en optant pour la dernière solution qui vient.

Hedging : Vous pouvez faire ce qu’on appelle du “delta hedging”, c’est-à-dire acheter ou vendre une certaine quantité du sous-jacent qui ramène votre montage en delta neutre (autre façon de dire qu’on maintient le plus possible le delta proche de zéro).

Inscrivez-vous au club Zenoption pour devenir un pro dans ce type de stratégie.Dans tous les cas, retenez qu’il est indispensable d’avoir prévu une stratégie à suivre en cas de situation de perte inquiétante. Car sous le stress de la perte latente, vous pourriez improviser de mauvaises décisions.

La sortie de position

À l’approche de l’échéance, si le sous-jacent est resté entre les deux prix d’exercice, vous pouvez laisser les options expirer sans valeur. Vous conservez alors toute la prime. Votre strangle est alors “terminé” par la perte totale de sa valeur à la date d’échéance.

Vous pouvez également choisir de clôturer prématurément votre short strangle en gain. Nous en reparlerons dans quelques lignes. Si vous avez été mis en difficulté, vous aurez peut-être clôturé prématurément votre strangle en perte.

Ou alors votre strangle peut avoir été exercé, à la date d’échéance, ou de manière prématurée en cas d’options de type américain. Dans ce cas vous seriez obligé d’acheter le sous-jacent (exercice du put), ou de vendre le sous-jacent, éventuellement à découvert si vous ne le possédez pas (exercice du call).

Et voilà, vous avez franchi toutes les étapes de la mise en place et de la gestion d’un “short strangle” ! Vous savez maintenant comment tirer profit des marchés, même lorsqu’ils sont calmes. Et le meilleur ? Vous êtes payé pour votre patience.

Qu’en dites-vous ? Est-ce que cela vous donne envie d’essayer le “short strangle” ?

Mais attendez un peu. Nous ne voulons pas tout de suite vous laisser seul avec votre short strangle !

Voyons plus en détail les finesses de ce montage, pour que vous soyez mieux armé face à une stratégie d’options qui peut être explosive !

Voici ci-dessous nos conseils pratiques en tant qu’experts en trading d’options (n’oubliez pas de vous inscrire au club Zenoption pour profiter de plein d’avantages, de stratégies gratuites et surtout d’éviter les erreurs de débutant avec les options!)

Les paramètres Zenoption pour un short strangle efficace

Choisissez un sous-jacent adapté pour votre short strangle.

Catégorie de sous-jacent Vous voulez un sous-jacent qui a un maximum de probabilités de rester sagement dans le cadre du short strangle. Pour cela, vous avez intérêt à sélectionner des actions peu volatiles. Donc on évite les technos de type Tesla, tout ce qui est biotechs, ou les actions indexées sur les matières premières par exemple. On est également très prudent avec les cryptos, qui sont encore des actifs très volatils…

Le short strangle peut mieux convenir aux indices et ETFs, à des actions calmes comme les blue chips aux bénéfices stables (secteur de la consommation par exemple), ou alors sur des REIT peu volatiles. (santé par exemple).

Liquidité de la chaîne d’options Enfin, ne choisissez que des sous-jacents ayant un marché option dynamique et liquide ! Cela vous permettra de sortir de position plus facilement, et à un meilleur prix si les choses se gâtent.

Le timing d’entrée du short strangle

Privilégiez une situation de marché favorable à une stagnation du prix. Veillez au bon timing de votre short strangle. Il est plus judicieux de vendre votre strangle à découvert au début d’une période que vous prévoyez calme. Comme par exemple juste après une forte hausse… il est fréquent qu’il y ait une consolidation horizontale après ce type de mouvement. Laisser la place à une petite consolidation après la hausse brutale, puis vous pouvez tenter la vente d’un strangle.

Faites attention à ne pas être positionné pendant des événements déjà prévus, qui pourraient créer de la volatilité (annonces de résultats, décision sur les taux d’une banque centrale, réunion politique importante, etc.).

Éventuellement, vous pouvez aussi analyser les graphes pour vous positionner quand le prix entre dans une zone de range. Attention cependant car l’analyse technique n’est pas une science exacte !

Les grecs pour la mise en place et la gestion du short strangle

Anticipez ce qui pourrait se passer. Ne faites surtout pas la politique de l’autruche ! Vous devez être prêt à affronter les pires situations de marché, en ayant prévu précisément quoi faire !

C’est là que les grecs entrent en jeu… Comme vous vous en doutez peut-être, le short strangle est un montage :

- à theta positif (on gagne avec le temps qui passe),

- à vega négatif (une hausse de volatilité est néfaste à notre P&L car on est vendeur d’options)

- non directionnel, c’est-à-dire en pratique qu’on veut maintenir le delta proche de zéro

Et pour le delta, c’est important dès la mise en place du short strangle. Sélectionnez les prix d’exercice de vos options afin que le short strangle démarre avec un delta neutre.

Le plus simple pour obtenir cela, c’est de choisir des deltas similaires pour le call et le put, comme par exemple pour le short strangle précédent sur QQQ :

- delta de 15,83 pour le call vendu

- delta de -15,58 pour le put vendu

Bien entendu, ce n’est pas une règle gravée dans le marbre, si vous avez un biais baissier ou haussier sur le sous-jacent, vous pouvez commencer avec un delta respectivement légèrement négatif ou légèrement positif…

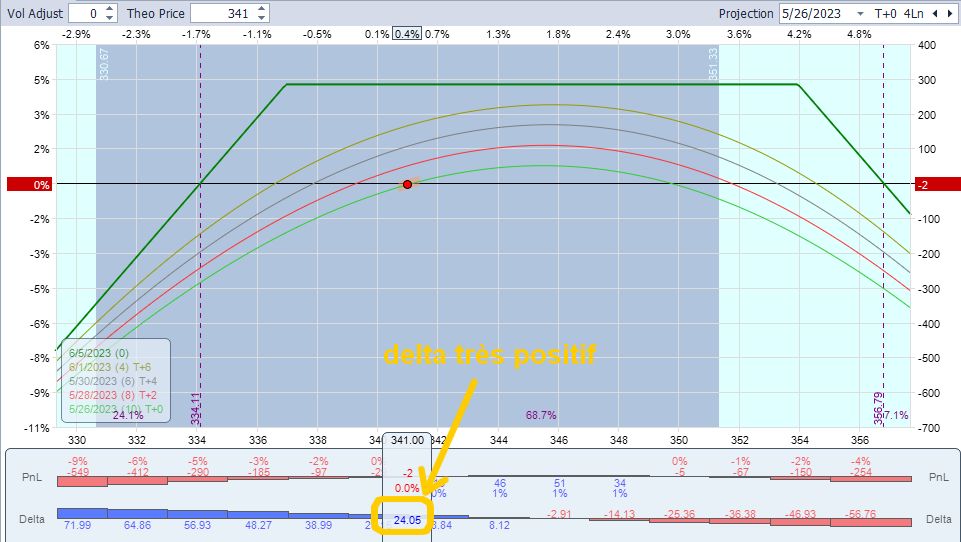

Comme par exemple sur cet autre strangle sur QQQ :

Le delta de 24 signifie qu’autour du prix actuel du sous-jacent, une augmentation de 1$ du prix de QQQ engendrera 24$ de gain.

Mais l’idée de base d’un short strangle, c’est tout de même une vision neutre sur la marché…

Un short strangle à court terme ou à long terme ?

Devriez-vous prendre une date d’échéance proche ou éloignée pour votre strangle ?

Vous pourriez être tenté de répondre : une date d’expiration courte si vous vous souvenez du cours n°4 sur les options dans lequel nous parlons du déclin de la valeur temps…

Mais il faut savoir une chose ! Plus votre date d’échéance sera proche, et plus le besoin de gérer le strangle sera important au moindre mouvement de l’action sous-jacente, donc plus grand sera votre stress et votre risque de perte…! Et le stress, nous n’aimons pas trop chez Zenoption, nous préférons les stratégies… zen (découvrez ici notre stratégie zen ultime).

Nous recommandons donc une date d’échéance éloignée. Pas convaincu ? Prenons un exemple pour illustrer !

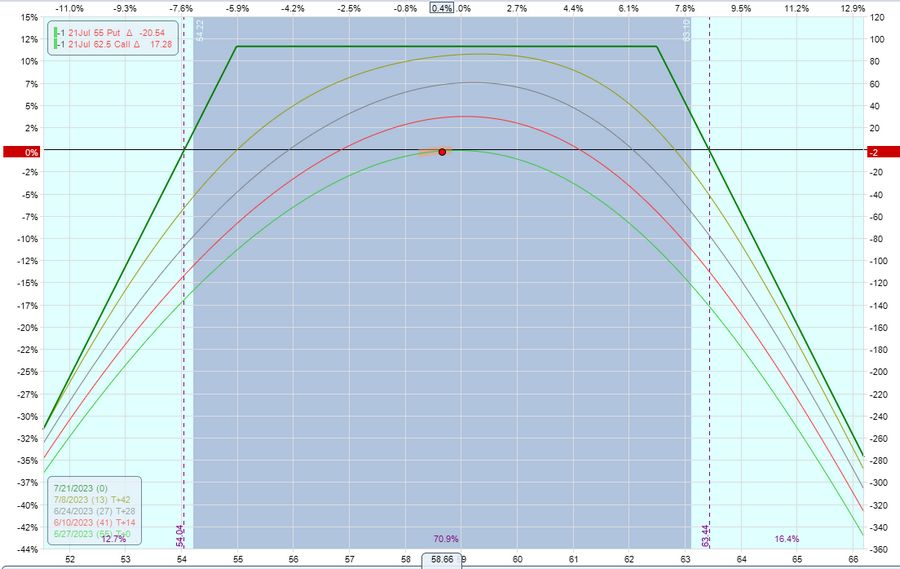

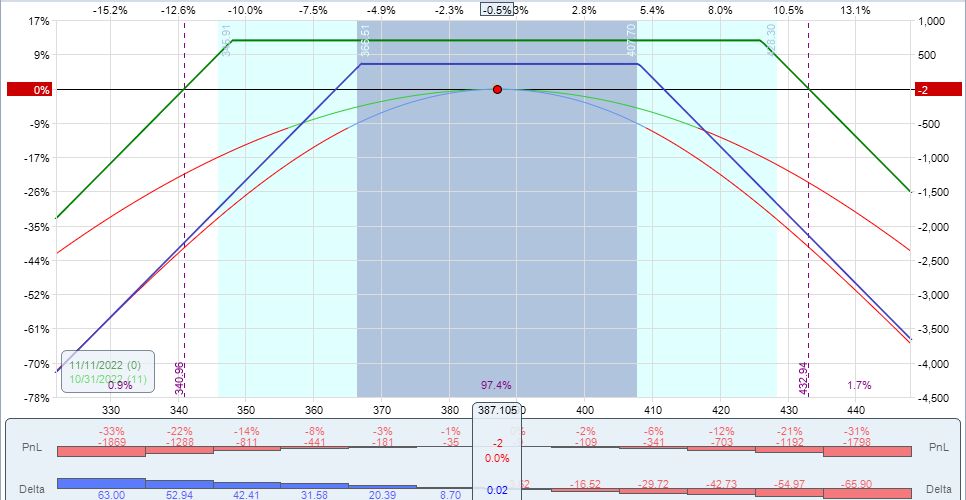

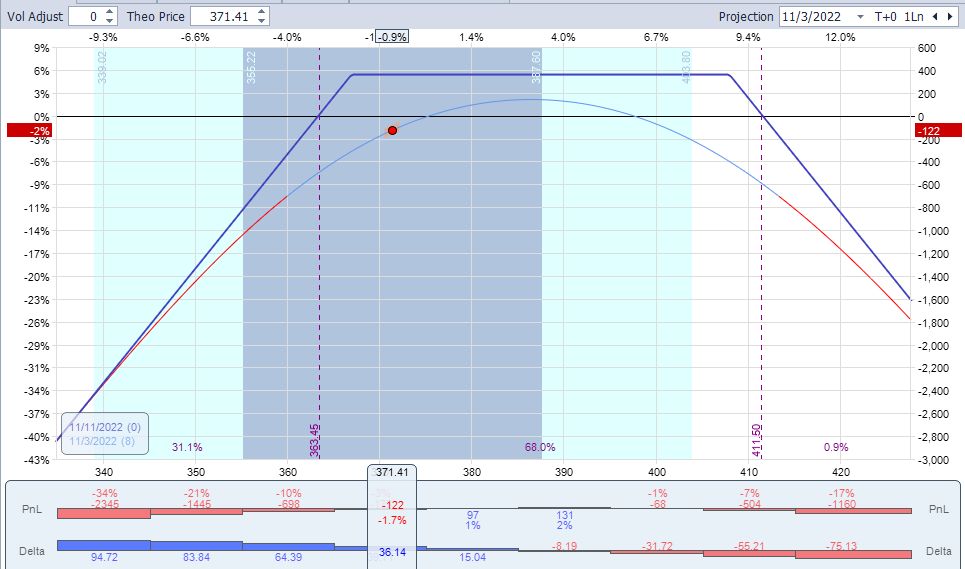

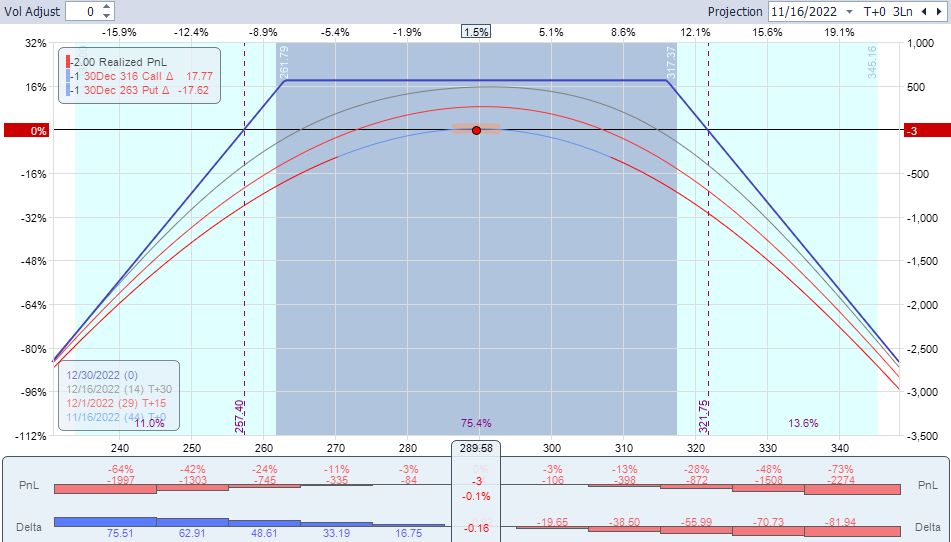

Voici deux short strangle sur SPY de delta neutre (choix des deltas des options aux alentours de 16), l’un en bleu d’échéance à 11 jours, l’autre en vert d’échéance à 60 jours.

Déjà, vous voyez à la courbure des courbes P&L du jour même (T+0) que le gamma négatif est beaucoup plus grand pour le short strangle de courte échéance.

Et ce défaut se vérifie 3 jours plus tard après initiation des montages, le SPY ayant baissé de 4% :

Le short strangle de courte échéance est en perte de 122$ et l’action se rapproche dangereusement de la borne basse du strangle, idéalement il faudrait couper les pertes ou rouler le put (mais le roulage supprimerait quasiment toute la tente de profit). La situation est donc très mauvaise.

A l’inverse, le short strangle de plus longue échéance ne perd que 40$ et est encore gérable car le strike du put vendu est encore assez éloigné.

Avantages et Inconvénients de la vente d’un strangle

Toute stratégie d’investissement a ses forces et ses faiblesses, et le short strangle n’est pas une exception. Comprendre ces aspects est essentiel pour utiliser le short strangle à bon escient.

Explorons tout de suite les avantages et les inconvénients du short strangle, pour vous aider à comprendre si ce montage sur options convient à votre situation d’investisseur, et au sous-jacent que vous avez choisi.

Avantages du short strangle

Potentiel de profit dans un marché stable : Le short strangle peut générer des gains dans un marché stable où d’autres stratégies (directionnelles) échouent. Si le prix de l’actif sous-jacent reste entre les prix d’exercice de l’option d’achat et de l’option de vente, vous conservez l’intégralité de la prime reçue lors de la vente des options. Ce qui peut constituer un revenu juteux.

Flexibilité : Cette stratégie offre une certaine flexibilité. Vous pouvez sélectionner les prix d’exercice et la date d’échéance des options en fonction de votre anticipation de la volatilité du marché. Et si nécessaire, vous pouvez rouler l’une des options, ou les deux, selon l’évolution de votre strangle.

Gestion du risque : Bien que le risque soit potentiellement élevé, il peut être géré. Si le marché commence à se déplacer de manière significative, vous pouvez racheter les options pour clôturer votre short strangle et limiter vos pertes. Revoyez notre paragraphe sur la gestion du short strangle ci-dessus.

Il est important de noter que ces avantages peuvent rendre le short strangle attrayant, mais ils ne garantissent pas le succès.

Une bonne compréhension du marché, une gestion rigoureuse des risques et une surveillance attentionnée de votre position sont essentielles pour maximiser vos chances de réussite. Avec les paramètres que nous vous avons donnés plus haut, c’est déjà une bonne base. Mais vous pouvez vous former ici de manière encore plus professionnelle et efficace pour apprendre des stratégies directionnelles et non directionnelles.

Inconvénients d’être short strangle

- Risques de perte illimités : L’un des principaux inconvénients du short strangle est le risque de perte potentiellement illimité. Si le prix de l’actif sous-jacent se déplace de manière significative et dépasse le prix d’exercice de l’une des options, les pertes peuvent s’accumuler rapidement. Cela est particulièrement vrai pour l’option d’achat, où la hausse du prix de l’actif peut théoriquement être illimitée.

- Gestion active requise : Pas question de shorter un strangle et de l’oublier ! Cette stratégie nécessite une surveillance constante du marché et une gestion active de la position. Si le marché commence à se déplacer de manière significative, vous devrez réagir rapidement pour limiter vos pertes. Vous pouvez éventuellement rester serein en ayant prévu des garde-fous solides qui vous assurent une perte maîtrisée et limitée. Nous en avons parlé dans le paragraphe sur la gestion du short strangle.

- Coûts de transaction : Le short strangle implique la vente de deux options, ce qui peut entraîner des coûts de transaction plus élevés que d’autres stratégies d’options. Cela est d’autant plus vrai si vous devez racheter votre short strangle, ou si vous multipliez les “roulages” d’options par exemple.

- Complexité : Cette stratégie est plus complexe que des approches d’investissement basiques comme l’achat d’actions ou de crypto-monnaies, ou que la simple vente de call ou vente de put. Le short strangle nécessite une bonne compréhension des options et de leur fonctionnement et une certaine expérience des réalités des marchés, qui peuvent parfois être extrêmes.

Ces inconvénients soulignent l’importance d’un choix scrupuleux du sous-jacent, d’un excellent timing, d’une bonne gestion des risques et d’une compréhension approfondie des options avant de se lancer dans l’utilisation du short strangle.

Il est recommandé d’avoir déjà suivi une formation sur les options et d’avoir expérimenté au moins quelques stratégies de base sur options.

Exemples de trades short strangle

Pour finir, nous allons vous donner deux exemples réels de trades sur la vente d’un strangle.

Trade short strangle sur QQQ

L’ETF Invesco QQQ Trust réplique les performances du Nasdaq.

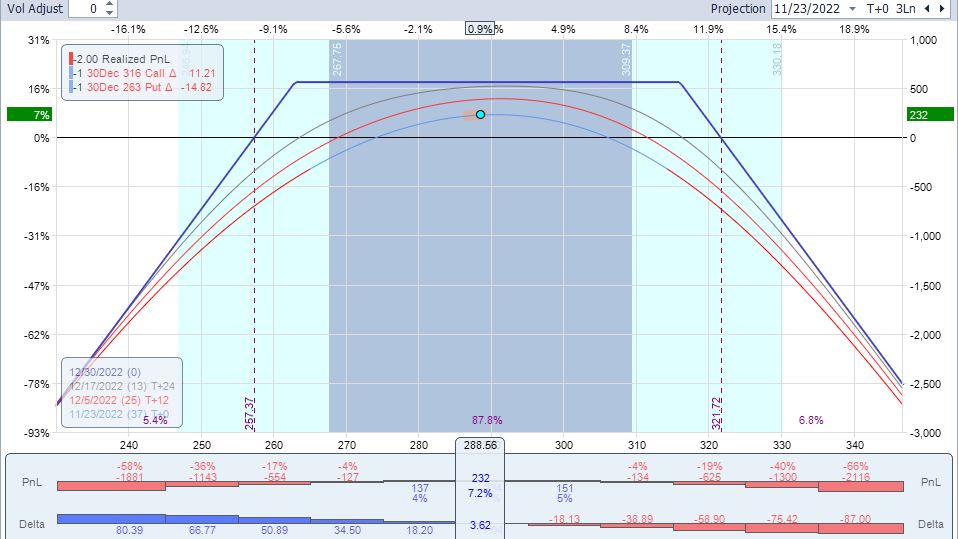

Le 16 novembre 2022, il y a une petite consolidation (prix autour de 289$) ayant suivie une forte hausse de plusieurs jours qui a mené l’action à 292$. La hausse semble s’essouffler.

Même si on n’est jamais sûr de rien en trading, le timing est potentiellement idéal pour initier un short strangle :

- Le delta du montage est neutre et les options choisies ont un delta d’environ +/- 17.

- Le theta de la position courte sur ce strangle est de 16,75$ (on gagne 16,75$ par jour, toutes choses étant égales par ailleurs.

- La date d’échéance choisie est à 45 jours (assez long terme donc)

- Frais de transaction faibles : 1$ par contrat option

L’action oscille faiblement vers 280$ puis rebondit un peu. Une semaine plus tard, le 23 novembre, grâce au temps qui a passé et à la baisse de volatilité, le montage est déjà en gain de 232$.

Suivez le raisonnement : Le gain maximum à expiration sur ce short strangle est de 561$… En à peine 7 jours (15% du temps entre l’initiation et l’expiration à 45 jours), j’ai déjà réalisé 232 / 561 = 41% du gain maximum..!

Pas d’hésitation, je sors ici et je prends mes gains. Il ne faut jamais être trop gourmand, et ce n’est pas forcément utile de rester exposé sur le marché quand on a déjà fait une bonne performance. Pour être un bon trader en options, il faut avoir un état d’esprit adéquat, et connaître les astuces des traders pros.. Vous pouvez demander mes tarifs de coaching en me contactant ici.

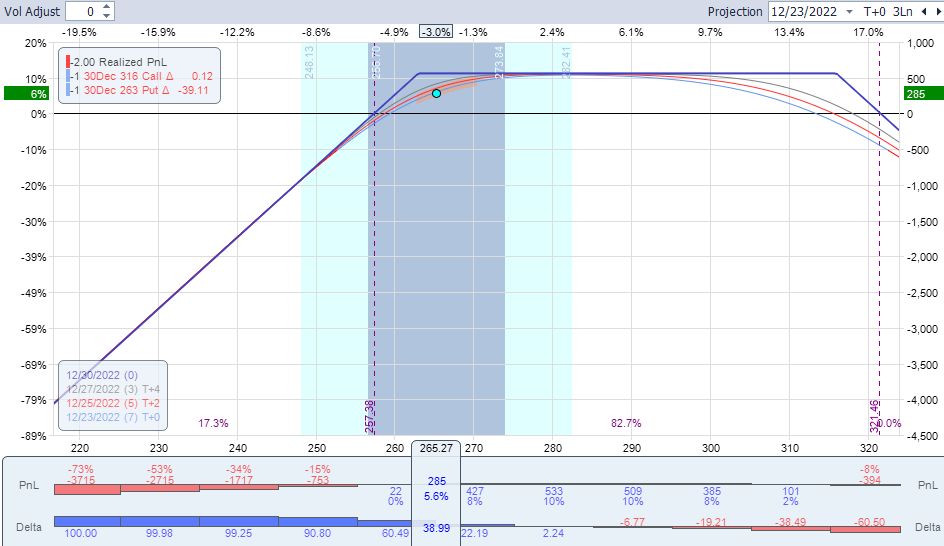

Regardons tout de même ce qu’il se serait passé si j’avais attendu…

L’action QQQ continue sa consolidation, puis en sort et commence à s’agiter (baisse assez forte) Heureusement, le temps qui passe fait son effet et le montage reste en gain, mais un mois après, le 23 décembre 2022, le gain est de 285$ (52$ de plus seulement qu’un mois auparavant!) et le stress monte quelque peu car la borne basse du strangle est proche !

Pour info, finalement, le strangle expire en gain maximal le 30 décembre (clôture à 266,44$).

Exemple de trade short strangle sur RIOT

Le 19 avril 2023, l’action Riot Platforms (RIOT) consolide après une forte hausse de plus de 100% !

On est là sur un exemple d’action très volatile, mais on peut tout à fait initier quand même un short strangle car ces actions ont aussi des périodes calmes. Et les options valent cher!

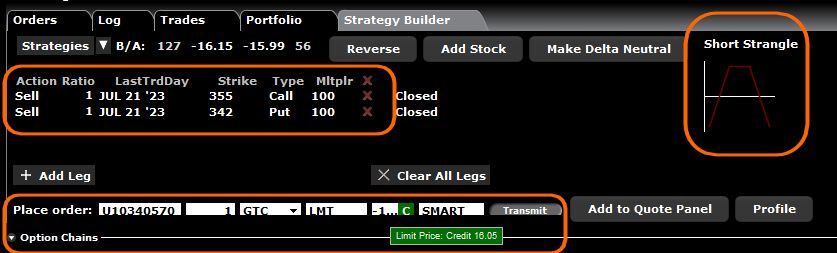

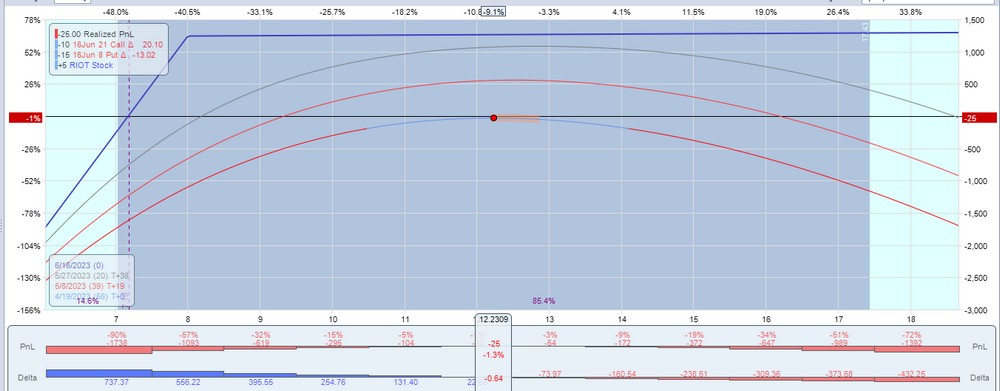

Regardez ci-dessous le strangle qui peut être mis en place.

A noter deux choses intéressantes :

- Le skew sur cette action RIOT est à l’inverse de ce qui est habituellement observé, c’est-à-dire que la volatilité implicite est supérieure pour les calls que pour les puts! Les calls valent plus cher que les puts à delta égal, les acteurs de marché anticipent donc plus de risque à la hausse qu’à la baisse.

- J’ai dû ajuster ce montage dès le début pour avoir une meilleure marge à la baisse (avec un strike de 8$ pour le put, et donc la vente de 15 puts pour 10 calls achetés) et un delta neutre (achat de 5 actions RIOT).

Voici donc la “tête” du strangle d’expiration à 58 jours :

A noter que la marge à la hausse est très importante (strike du call à 21$!) Le P&L négatif de -25$ à l’initiation est dû aux frais de transaction (on trade 25 options ici)

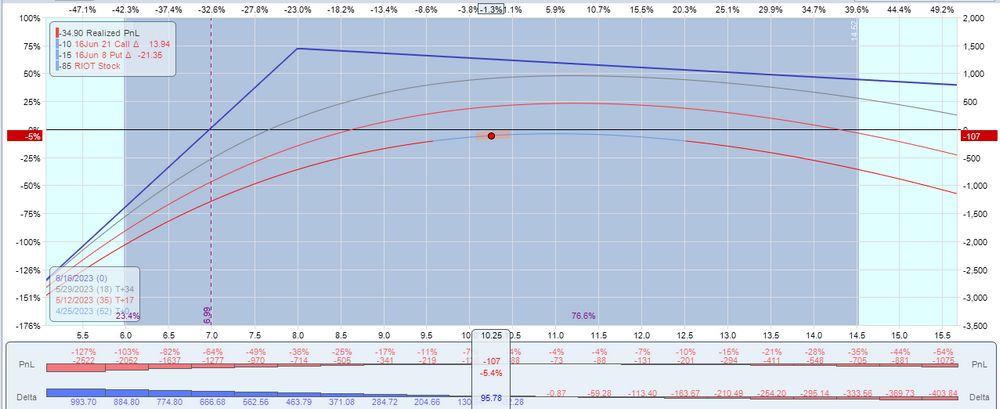

Le trade part assez mal (en légère perte les premiers jours) et l’action continue à baisser. Le 25 avril 2023 (6 jours après l’initiation), le delta commence à être trop positif à 185 (je perds 185$ pour chaque dollar de baisse de l’action) je décide donc de “delta hedger” pour ramener les delta sous 100. Je vends 90 actions RIOT, ce qui modifie un peu la forme du strangle.

Remarque sur le delta : j’estime un delta compris entre -100 et +100 raisonnable pour un montage avec le sous-jacent RIOT, mais ce n’est pas le cas pour tous les sous-jacents ! Une variation de 1$ sur une action qui vaut 12$ n’est pas la même chose qu’une variation de 1$ pour une action qui vaut 150$…

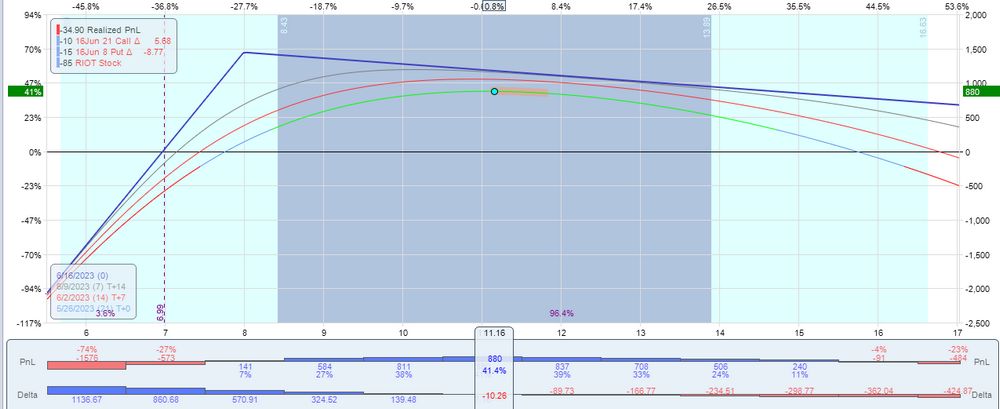

Le montage met ensuite du temps à “décoller”, le P&L restant plus ou moins neutre au gré des va et vient légers de l’action… Mais la patience paie, et le 26 mai (37 jours après le début du trade), le P&L affiche 880$. Pourquoi pas sortir ici donc… alors qu’il reste encore 21 jours jusqu’à l’expiration.

Conclusion sur la stratégie de vente d’un strangle

Le short strangle est donc une stratégie qui permet de gagner avec le temps qui passe (ou la baisse de volatilité), lorsque le marché stagne et consolide horizontalement. Comme on l’a vu, le choix des strikes des options vendues est assez important car il a une influence sur le delta, ce qui permet de choisir son degré de “neutralité” face aux évolutions du sous-jacent.

Comme dans beaucoup de stratégies sur options, c’est la gestion de la position qui compte le plus : ajuster le montage, savoir quand sortir (en pertes ou en gains), etc

Même si le short strangle est un stratégie neutre au marché qui peut être mise en place, elle est relativement simple, limitée et comporte quelques défauts (comme un gamma fortement négatif et des pertes potentiellement très importantes en cas de fort mouvement de marché)

Nous lui préférons par exemple l’iron condor.

Mais pour avoir accès à nos meilleures stratégies directionnelles et non directionnelles, vous pouvez vous tourner vers nos formations professionnelles ;-)

A bientôt sur Zenoption, Gaël

Investisseur nomade

Augmentez votre rendement annuel de 10%